我为什么说,北森是中国SaaS的标杆?

发布时间:2022-12-01

发布人:北京北森云计算股份有限公司

240

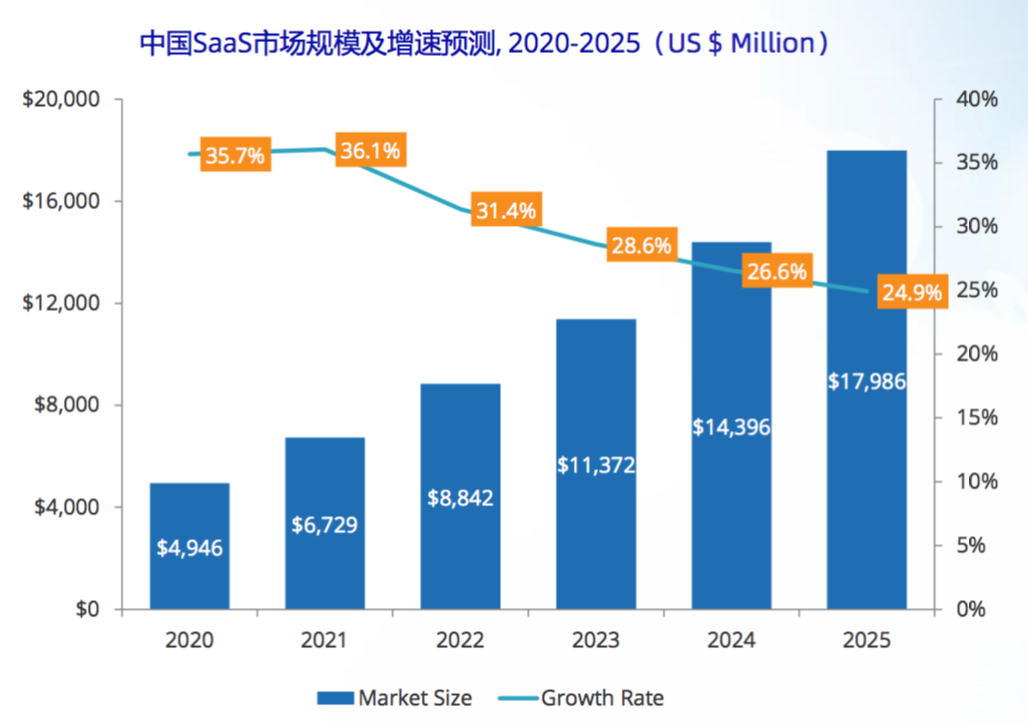

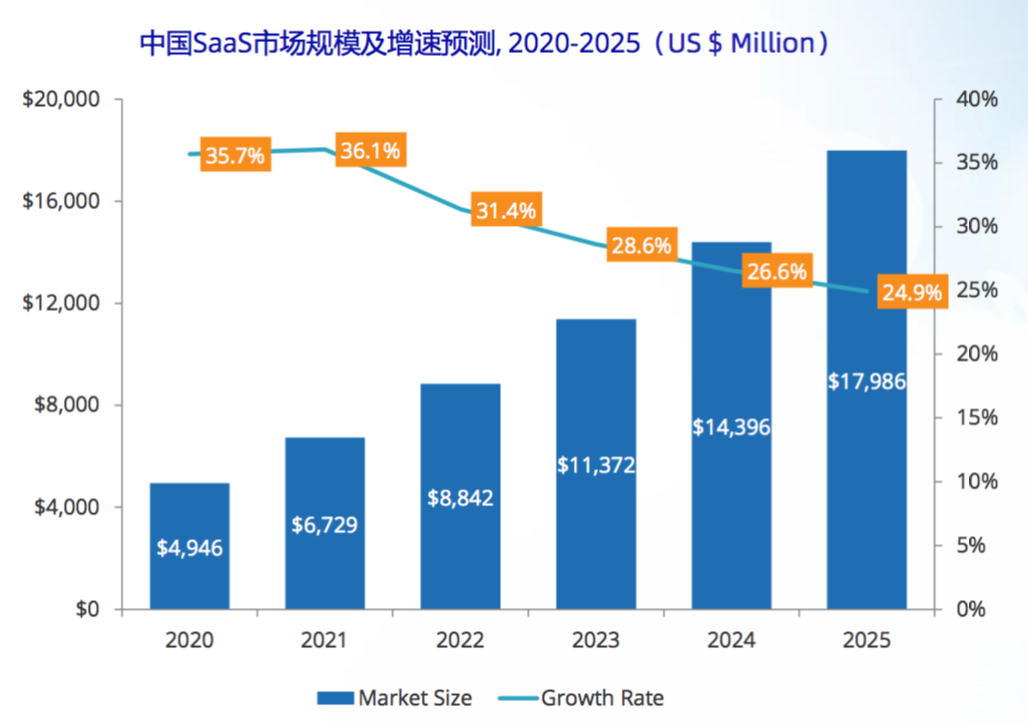

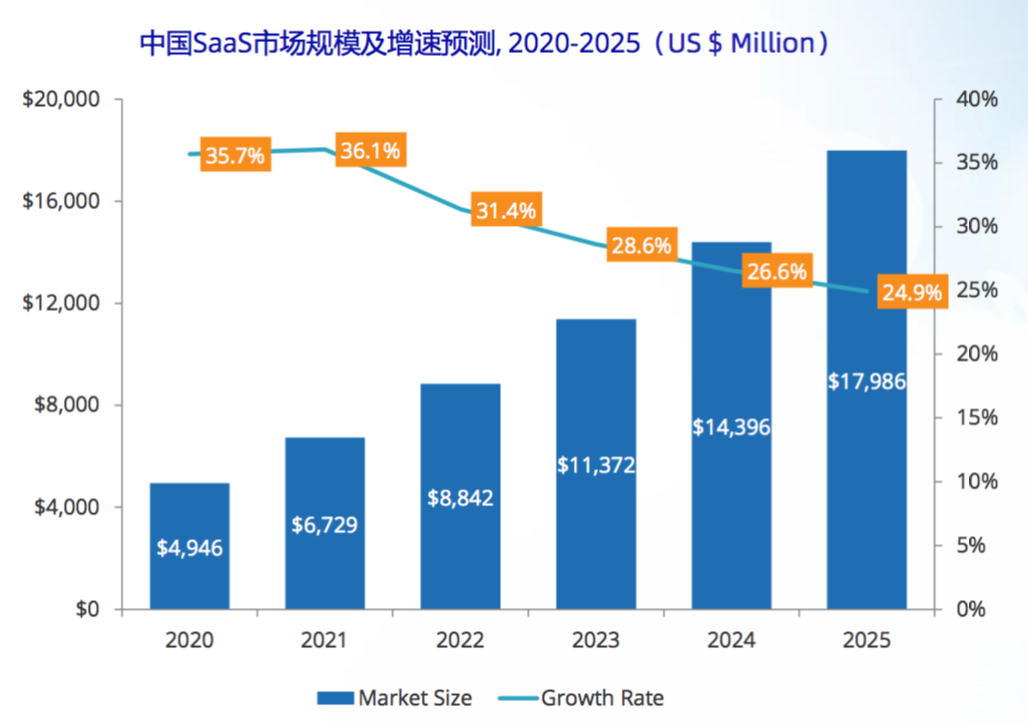

中国SaaS的起步时间并不算晚,SaaS鼻祖Salesforce上市的2004年,中国的SaaS公司八百客也宣布成立,并于同年发布Beta版SaaS产品,发布时间甚至早于SaaS巨头Shopify(2006年发布产品)。不过,相比于欧美SaaS的繁荣,中国SaaS仍然处于艰难的爬坡阶段。截止到今天(2021/08/09),欧美已经有多家市值过千亿美金的SaaS公司,比如市值约2300亿美金的Salesforce,以及约1900亿美金的Shopify。而在中国,的SaaS公司微盟,市值仅为33亿美金左右,约为Salesforce的1.4%。中国SaaS市值的“低迷”,直接原因是中国公有云市场规模相对较小。根据IDC发布的《半年度公有云服务跟踪,2020H2》,在全球公有云服务市场中,美国市场占据了57.2%的份额,而中国市场仅占6.2%。但是,根据IDC的报告,2020年中国公有云服务市场整体规模达到194亿美元,同比增长49.7%;并将在未来5年,保持29.5%的年复合增长。因此,中国SaaS产业潜力巨大,未来必将涌现出更多的角兽公司。

来源:IDC《半年度公有云服务跟踪,2020H2》

从产品分类角度,中国SaaS的品类已经非常齐全。如果按照行业分类,各大行业均有相关SaaS产品,比如电商行业的有赞,房地产行业的明源云等。

来源:艾瑞咨询《2020年中国企业级SaaS行业研究报告》

如果按照功能领域分类,企业主干流程各环节大多也有对应的SaaS产品,比如CRM领域的销售易,供应链领域的商越等。

来源:艾瑞咨询《2020年中国企业级SaaS行业研究报告》

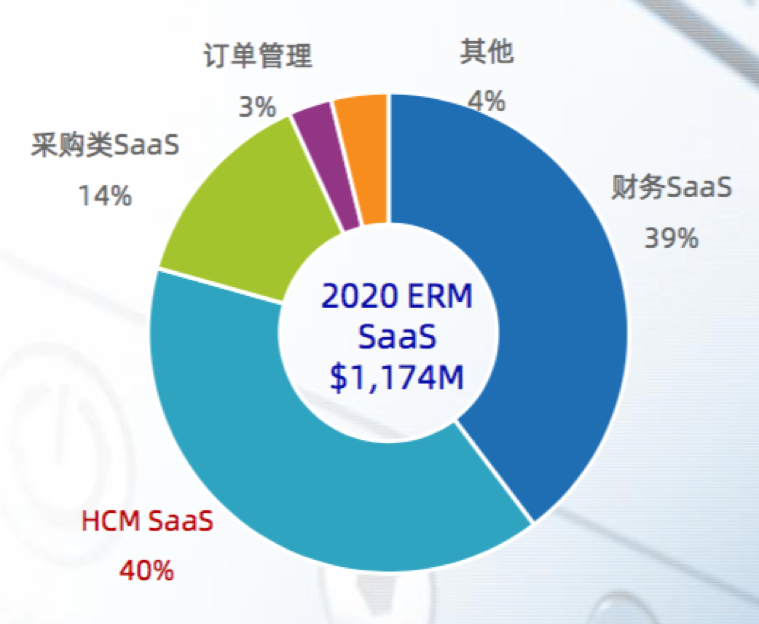

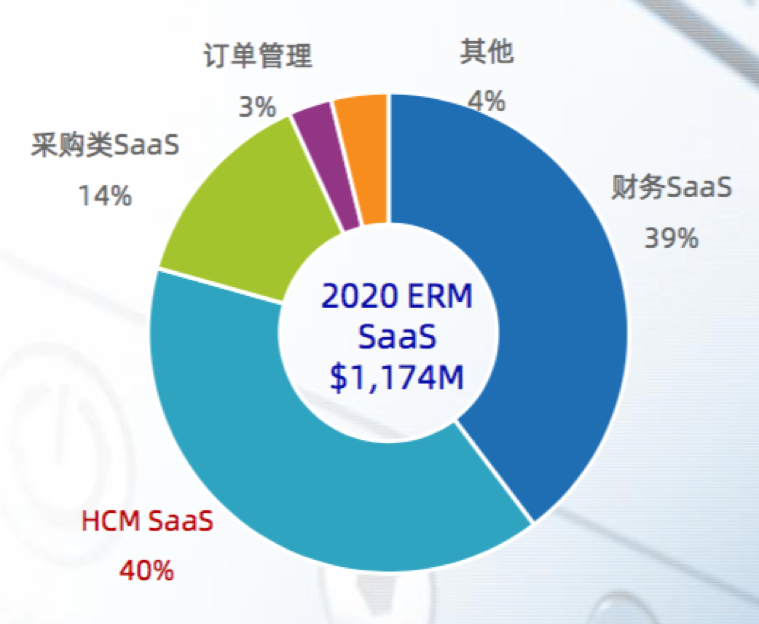

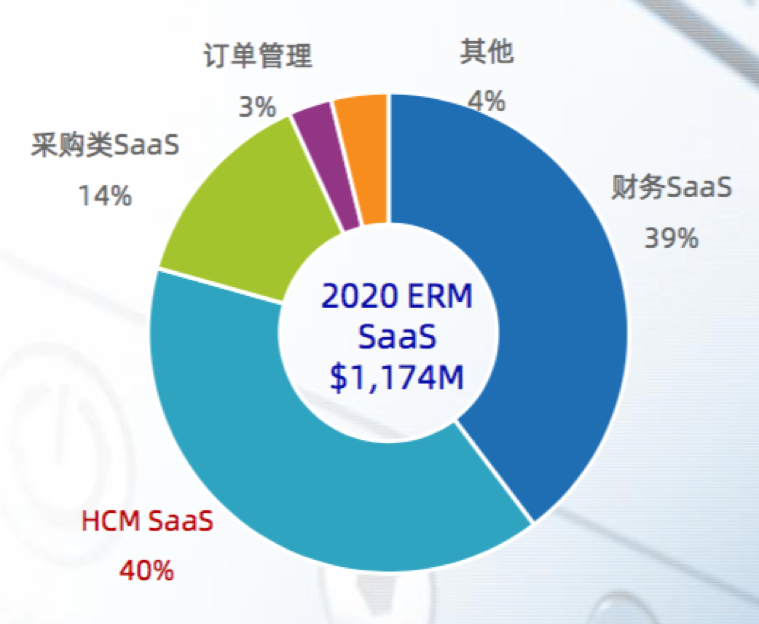

相对来说,功能垂直领域的SaaS,由于跨多个行业,潜在市场空间往往也较大。那么,在中国SaaS领域,哪一个领域的市场份额高呢?根据IDC的报告,HCM SaaS(译为人力资本管理SaaS,但在中国我们通常称之为HR SaaS)占了中国SaaS市场份额的40%,甚至高于用友、金蝶深耕多年的财务SaaS领域。(注:下图的ERM SaaS,意思是企业级资源管理SaaS,本文简称SaaS)

来源:IDC《半年度公有云服务跟踪,2020H2》

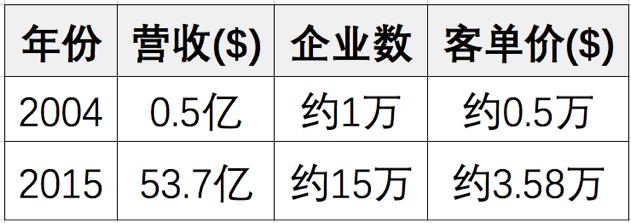

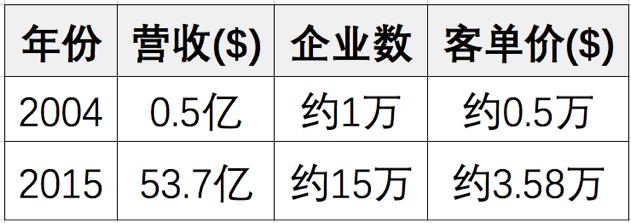

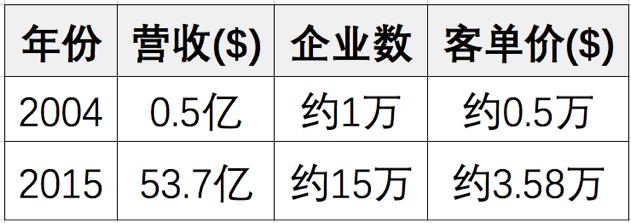

实际上,HR不仅是中国SaaS市场份额高的领域,也是中国SaaS有代表性的领域。其原因在于,在HR管理软件领域,传统软件才是SaaS大的竞争对手。根据美国国家软件与服务公司协会(NASSCOM)在2019年的报告,中国IT支出中,只有2.7%用于公共云服务。相比之下,美国IT支出的11.4%用于了公共云服务。因此,HR SaaS开拓市场的过程,就是颠覆传统软件的过程。从这个意义上来说,研究HR SaaS领域以及该领域的优秀企业,可以给我们以启示:中国SaaS应该如何发展,才能真正颠覆传统软件,成为企业软件服务市场的主流?SaaS颠覆传统软件的标志,一定是占领大企业市场。生命周期更长、付费意愿更强的大企业,是传统软件公司的主要收入来源,也是SaaS公司的主要收入来源。以Salesforce为例,由于不断拓展大客户市场,2015年的平均客单价已经是2004年的7倍左右。实际上,Salesforce也明确表示:他们将继续专注于服务大企业,并预计市场80%的增长将归因于大企业的支出增加。Salesforce 2004&2015 客单对比

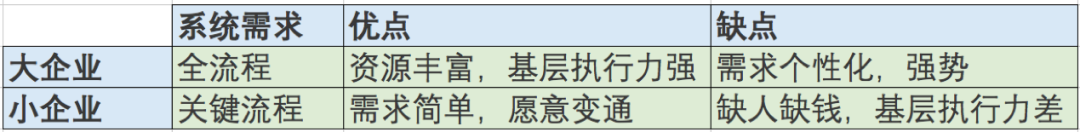

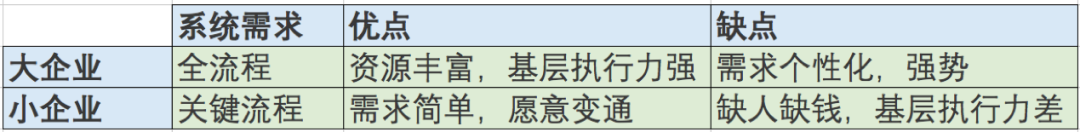

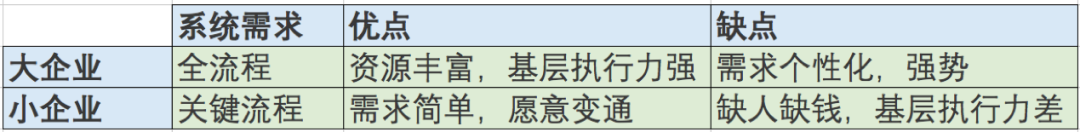

而作为HR SaaS市场,“专注于大企业”也已经被证明是主要的策略。其原因在于,HR SaaS本质是数字化管理手段,作为中小企业,一方面更关注外部经营而非内部管理,另一方面,免费办公协同软件已经能够满足其内部管理需求。因此,往往只有大企业才愿意为HR SaaS付费。以国际HR SaaS巨头Workday为例,根据其官网信息,Workday总客户数不超过9000家。但根据Workday 2021财年第三季度财报,这不到9000家客户,贡献了超过11亿美元的季度收入,如果换算成年度口径,则其平均客单价高于48万美元/年。也正是靠这不到9000家客户,支撑起Workday 578亿美元的市值(截止2021/08/09)。相对于小企业,大企业组织规模庞大、内部协作复杂,同时,大企业需求往往个性化,且难以妥协。如下图:

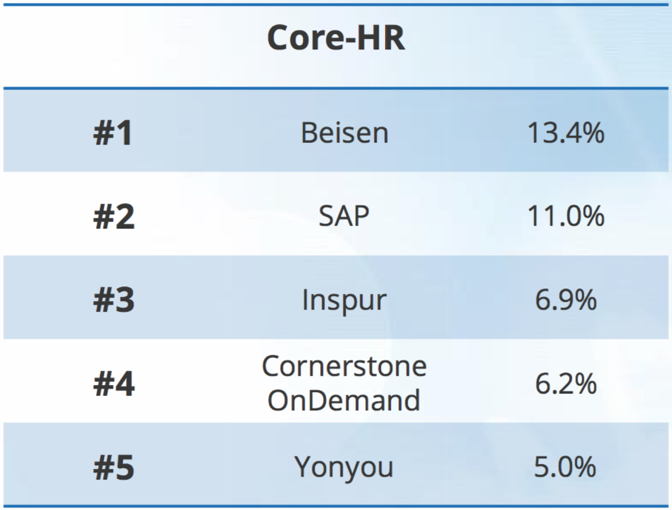

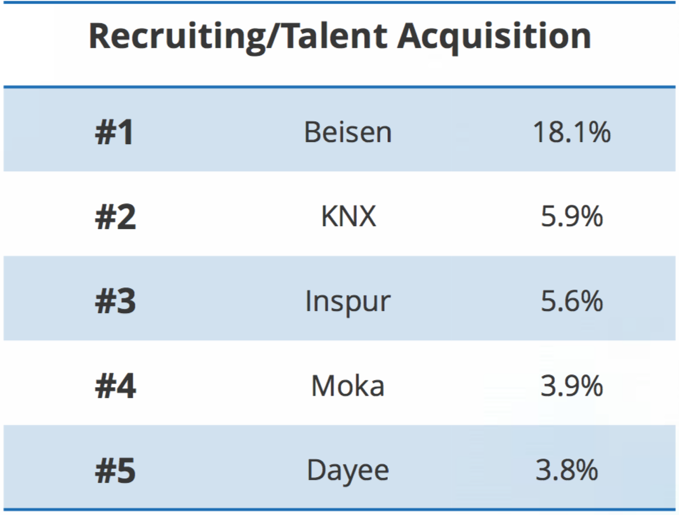

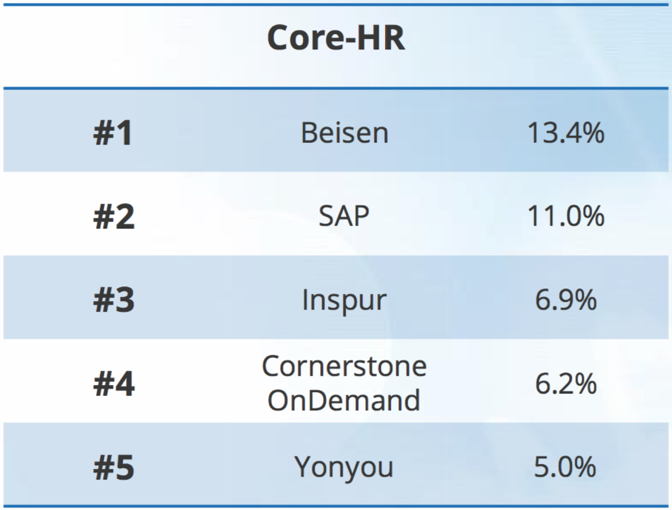

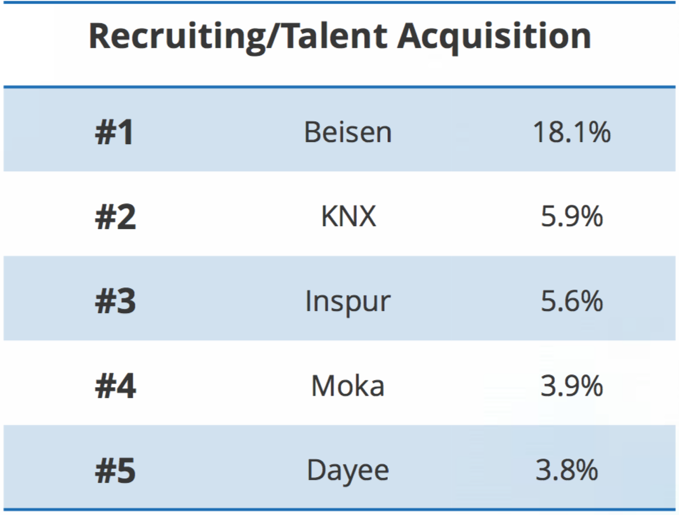

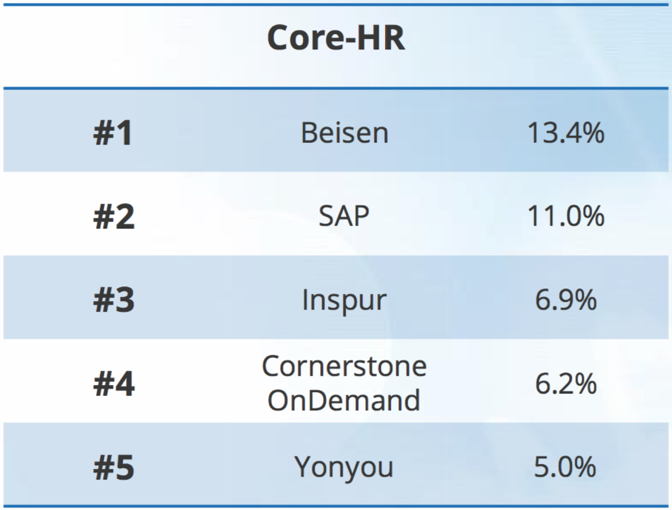

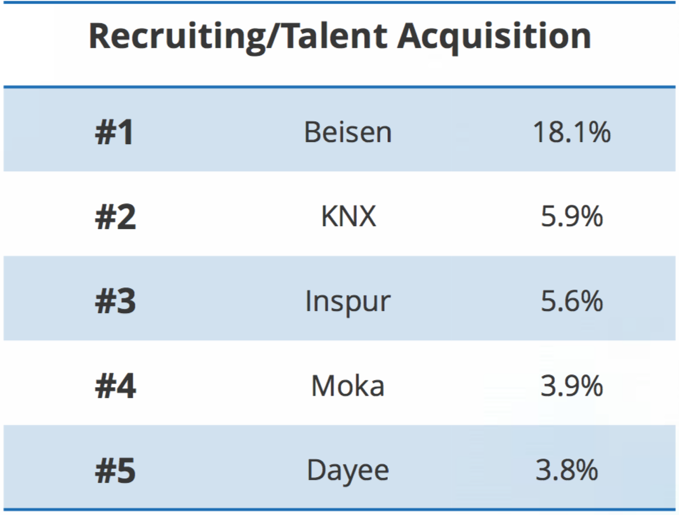

这就对SaaS公司的产品和服务,提出了很高的要求。具体包括:对于“企业管理”来说,并不存在所谓的“标准流程”。其原因在于,企业管理高度“受制于”内外部环境。比如,不同创始人,必然导致不同的管理文化;不同行业地位,也必然影响到企业的管理风格。小企业由于管理简单,还能适当调整业务流程,适应SaaS软件。对于大企业来说,大部分时候,所谓“个性化需求”都难以妥协。大企业组织架构非常复杂,组织间协作效率可能很低。因此,大企业特别强调让模块之间的数据能够自动流转,从而“打破部门墙”。同时,对于大企业来说,整体利益大于局部利益,必须站在一盘棋的高度,去建设各个部门的信息化设施。如果信息化设施由多个不互通的系统构成,将会极大影响协作效率,破坏企业管理“一盘棋”的战略。因此,大企业一直都很看重管理软件的一体化解决方案能力。大企业注重精简组织架构,同时由于不是专业的软件公司,他们往往希望SaaS公司提供“交钥匙”的服务:如果把购买SaaS比作买房子,客户希望拿了钥匙就能直接入住(而不是还要自己装修)。同时,管理软件的使用往往涉及一定程度的管理变革,客户也希望SaaS公司能够提供一些咨询服务,帮助他们尽快从软件中获得回报。以上3点,每一点都对SaaS公司提出了很高的要求,特别是SaaS产品满足个性化、一体化需求的能力,是制约中国SaaS服务大企业客户的瓶颈所在。说到HR SaaS,就不能不提北森。作为中国HR SaaS领域的企业,北森的发展历史,对我们理顺突破大企业市场的思路,很有帮助。根据IDC的报告,北森以6.9千万美元的销售收入,连续4年占据中国HR SaaS Top10 厂商名的位置。尤其是在核心人事(Core-HR)、绩效(Employee Performance Management)和招聘(Recruiting/Talent acquisition)三个板块,北森分别以13.4%、16.7%和18.1%的占有率成为细分市场的名。要知道,这三个板块占了整个中国HR SaaS市场60%以上的份额。

来源:IDC《半年度公有云服务跟踪,2020H2》更重要的是,5月11日,北森宣布完成2.6亿美元的融资,经纬中国、红杉资本中国基金等老股东持续跟投。作为一家已经到F轮的“老”SaaS公司,拿到如此巨额的投资,说明在业务表现上,北森确实得到了投资机构的认可。就像北森联合创始人兼CEO纪伟国说的一样,当接到孙正义5个亿美金的投资意向时,他当时愣了有好一会儿。当然,HR SaaS作为一个典型的“新供应”领域,要拿下传统软件的底盘,一方面需要依靠产品和服务的创新,另一方面也需要创始团队有破釜沉舟的勇气。就像电影里面的名言:it is simple, but not easy。如果你只打算盘踞在一个足够细分的市场,那么,PaaS就不值得做。因为,投入和风险都太大了。比如,北森在2014年决定做基于PaaS平台的HR SaaS,但这导致北森将所有SaaS产品都在PaaS平台上“重做”了一遍,北森因此花了好几年的时间才从这个“坑”里面爬出来。要知道,2014年的北森SaaS已经不是一个简单的产品,而是一个包含招聘云、继任云、绩效云等多个模块的大型SaaS产品。这种打碎骨头再造的变革,无疑是九死一生。但也正因为如此,北森拉开了和同行的差距——成熟的PaaS平台往往意味着,客户需求满足率更高、交付效率也更高。这是一项巨大的先发优势。作为创业者,如果你立志于创立一间伟大的SaaS公司,并服务于主流的大企业。那么,早做PaaS的规划,是眼光长远的选择。曾经我在一家数千人的互联网公司担任信息总监,我总是听到HR部门同事抱怨:SaaS产品之间打通太困难。比如,薪酬系统需要取核心人事、考勤和绩效管理系统的数据,而一旦其中某项数据缺失,比如缺失了岗位调动信息或者事假申请数据,薪酬的自动化核算就会受到很大的影响。我们常说MVP的概念,但对于大企业来说,单个模块的MVP是远远不够的,因为模块之间的割裂,会给部门间的协同带来巨大的困难。因此,对于大企业SaaS,我们必须从单模块的MVP,扩展到多模块的MVP。那么,扩展的边界在哪里呢?其实就取决于模块之间的协同程度。比如,在整个HR套件中,核心人事、考勤、绩效和薪酬等模块之间的协同是非常紧密的,SaaS公司就有必要通过自研形成“一体化”产品方案。而薪酬模块与财务系统之间的协同是相对松散的,一般一个月集中处理一次即可,那么,我们就没必要把宝贵研发资源消耗在自研财务系统上。当然,一体化意味着多模块作战,并且模块之间的架构关系和流程协同都必须理顺,这样的工作并不容易。实际上,北森在2010年就确立了“一体化”的战略,而10年坚持,才有今天的成绩。在未来,SaaS的用户体验将越来越重要。不同于很多人所理解的“体验=交互设计”,完整的用户体验实际上分为了5个层次,包括:1)战略层-我们的SaaS为什么而存在?客户为什么愿意付费?2)资源层-我们的公司有什么稀缺资源?比如标杆客户案例和行业咨询顾问。3)能力层-我们的产品有什么核心能力?比如PaaS平台和一体化的解决方案。4)场景层-我们的产品在具体功能上,是否满足客户的需求?比如能否还原员工的成长路径?能否识别高绩效员工的特征?5)感受层-我们产品操作效率是否高?可用性是否好?相对于行业垂直型SaaS,功能垂直型SaaS由于服务于多个行业,不得不将流程和场景进行高度抽象,这就导致产品在场景层和感受层,给用户带来不好的体验。而一家伟大的公司,除了在高阶的战略层、资源层和能力层不断打造公司的核心竞争力,也会在场景层和感受层不断提升产品和服务能力,从而打造出的产品和服务体验,提高用户满意度和粘性。而北森,一直都是一家“以用户为中心”的企业。比如,OKR和KPI实际上是两种绩效管理模式,但在中国,企业往往把OKR和KPI融为一体。而北森则针对这个“特殊”场景,提供了OKR、KPI、双轨制等多种绩效管理模式。虽然它不符合经典的理论,但是正如前文所说,“企业管理不存在标准模式”,而北森这样“接地气”的产品体验,当然会俘获客户的“芳心”。很多创业者,不愿意去接触用户,甚至以自我为中心,简单的认为用户“错了”。但实际上,用户的逻辑可能不正确,但是用户的需求却是客观存在的,我们需要像北森那样,搞清楚需求背后的真相,不断打造更加匹配客户需求、具有更好用户体验的产品。回顾北森的发展历程,我们看到的不是光彩耀眼的战略发布会,也不是令人叫绝的创意广告。而只有简单朴实的战略,以及一步一个脚印的产品改进。如果我们将公司战略简单分为“新需求”、“新供应”和“新平台”。“新需求”战略是发现新的市场需求,快速组织资源满足需求,比如疫情期间的到家服务;“新平台”则是将分散的供需双方整合在一起,从而创造出网络效应,比如打车软件。两者都追求速度与力量的美,甚至通过烧钱,快速积累竞争优势。但是“新供应”则是持久战,需要我们在产品和服务上,长期、稳定的投入。SaaS正是这样一项事业。北森的成功,源于10年以来坚持做“难而正确的事”。我想,这正是我们应该向北森学习的原因。