小规模5%征收率适用免征吗?适用减征吗?税局明确回复了!

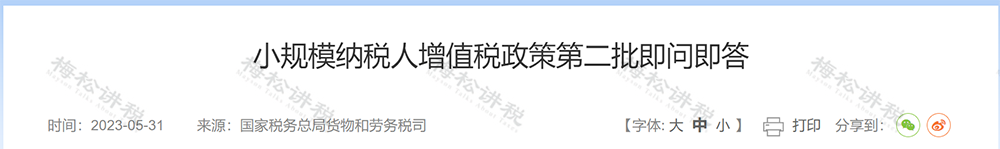

近日,国家税务总局发布了“小规模纳税人增值税政策第二批即问即答”。

小编给大家提取了要点,以下是目录:

1、小规模5%征收率适用减免征问题

2、小规模纳税人发票开具问题

3、小规模纳税人放弃免税问题

4、小规模纳税人纳税申报问题

5、小规模纳税人税率及税收优惠问题

01

小规模5%征收率

适用免征吗?适用减征吗?

一、是否适用免征(10万以下免征增值税)

关键看纳税人是否有“适用5%征收率的销售不动产行为”。

1、如果小规模纳税人所有增值税应税销售行为(包括销售不动产)合并计算的月销售额没有超过10万元,则其全部应税销售收入包括适用5%征收率部分可适用免征增值税政策。

例如,A公司1月份货物销售额(3%税率)3万元,不动产销售额(5%税率),那么合计8万元的销售额全部免税。

2、如果小规模纳税人所有增值税应税销售行为(包括销售货物、劳务、服务、无形资产和不动产)合并计算的月销售额超过10万元,但在扣除本期发生的销售不动产的销售额后仍未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额,包括适用5%征收率的部分(非销售不动产行为)也可适用免征增值税政策。但纳税人销售不动产部分的应税销售收入应适用5%征收率依法缴纳增值税。

例如,B公司1月份货物销售额(3%税率)5万元,无形资产销售额(5%税率)3万元,不动产销售额(5%税率)20万元,合计销售额28万元。

其中,扣除不动产销售额20万元后,货物和无形资产的销售额合计8万元,未超过10万元的免税限额。

因此,8万元的部分可以享受免税,20万元销售不动产的部分需全额纳税。

3、如果小规模纳税人所有增值税应税销售行为(包括销售货物、劳务、服务、无形资产和不动产)合并计算的月销售额超过10万元,而且扣除本期发生的销售不动产的销售额后仍超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额,适用3%征收率的部分适用增值税减征(减按1%)政策。但纳税人应税销售收入适用5%征收率部分应全部依法缴纳增值税。

例如,C公司1月份货物销售额(3%税率)10万元,无形资产销售额(5%税率)3万元,不动产销售额(5%税率)20万元,合计销售额28万元。

其中,扣除不动产销售额20万元后,货物和无形资产的销售额合计13万元,超过10万元的免税限额。

因此,13万元的部分可以按照3%减按1%纳税,20万元销售不动产的部分需全额纳税。

二、是否适用减征(3%减按1%)

小规模纳税人享受减征增值税优惠政策(3%减按1%)的,只能是适用3%征收率的应税销售收入,适用5%征收率的应税销售收入无法享受该项增值税减征优惠政策。

02

小规模纳税人

发票开具问题

1、小规模开具专票的,不能享受10万元以下免税的政策,如果开专票会占用10万的额度;

2、享受优惠政策的,普票按照1%的税率去开。不含税价=含税价÷(1+1%)。

3、如果被客户要求必须开具3%的进项发票,可以选择放弃优惠政策,按照3%开专票。

注意:以下情形不得开具专票:

4、小规模纳税人开具免税发票的,应开具税率栏次标注“免税”字样的普通发票,而不得开具标注“0”或星号“***”等字样的普通发票。

5、其他问题

(1)适用增值税差额征税政策的,以差额后的余额为销售额,确定其是否可享受小规模纳税人免征增值税政策。

(2)其他个人(自然人),采取一次性收取租金(包括预收款)形式出租不动产取得的租金收入,可在对应的租赁期内平均分摊,分摊后的月租金收入未超过10万元的,可享受小规模纳税人免征增值税政策。

(3)其他个人(自然人)销售不动产,继续按照现行规定征免增值税。即自然人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;自然人将购买2年以上(含2年)的住房对外销售的,免征增值税。

03

小规模纳税人

放弃免税的问题

1.可以选择部分项目或收入免税。小规模纳税人可以对自己取得的应税销售收入,部分享受免税政策、部分放弃免税并开具增值税专用发票。

2、不需要提供免税声明。小规模纳税人放弃增值税减免税政策无需按照《增值税暂行条例》规定提供书面声明材料并报主管税务机关备案,在开具3%等征收率发票时系统会记录纳税人未开具免税发票的原因。

3.不受36个月限制。按照增值税现行有关规定,纳税人对享有的减免税优惠放弃免税、减税后,36个月内不得再申请免税、减税。小规模纳税人放弃增值税减免税政策不受上述规定限制。

04

小规模纳税人

纳税申报问题

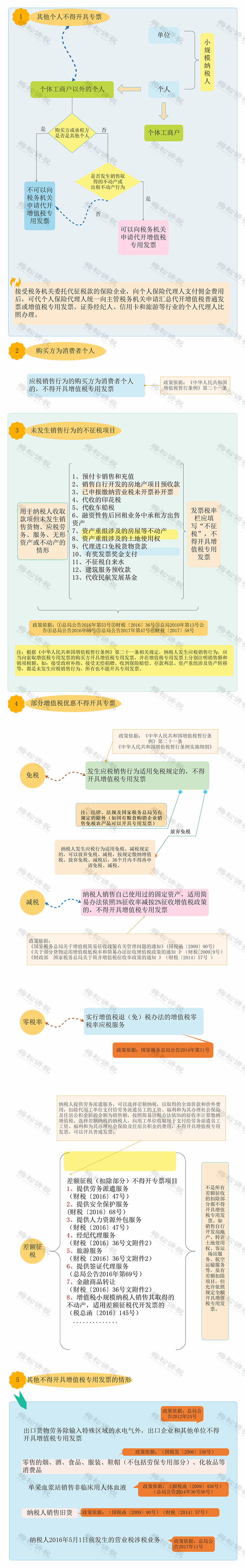

1、季销售额未超过30万且未开具专票

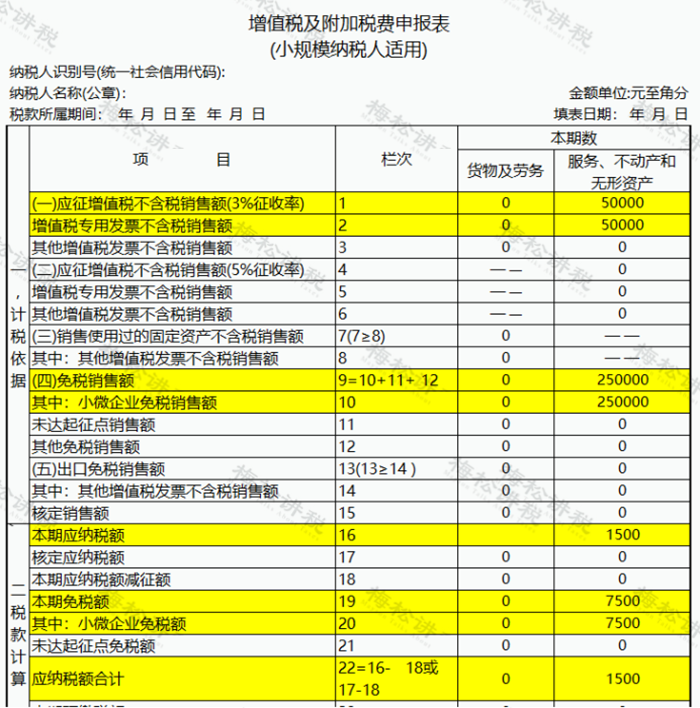

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供服务(不含税)25万元,开具免税的普通发票。

分析:免税销售额=250000元;免税额=250000×3%=7500元

主表主要栏次如下:

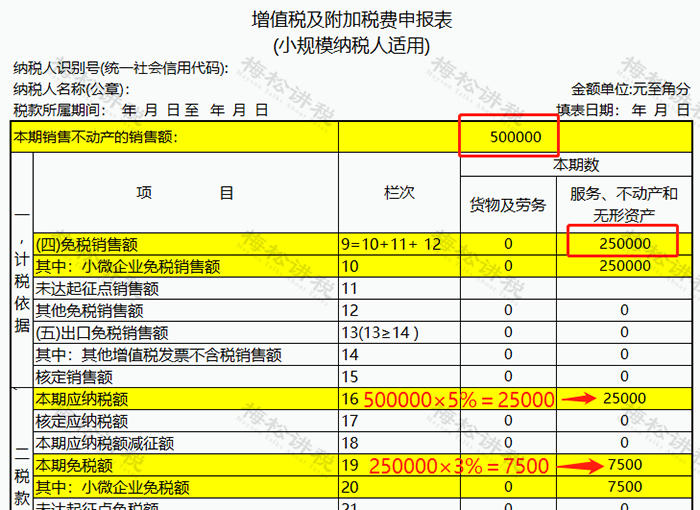

2、季销售额未超过30万但开具了专票

例:A公司为按季申报的小规模纳税人,2023年1月-3月对外提供服务情况如下:开具1%普票销售额:250000元,开具3%专用发票销售额(不含税):50000元。

分析:普票销售额=250000元;专票销售额(不含税)=50000元;应纳税额=50000×3%=1500元。

主表主要栏次如下:

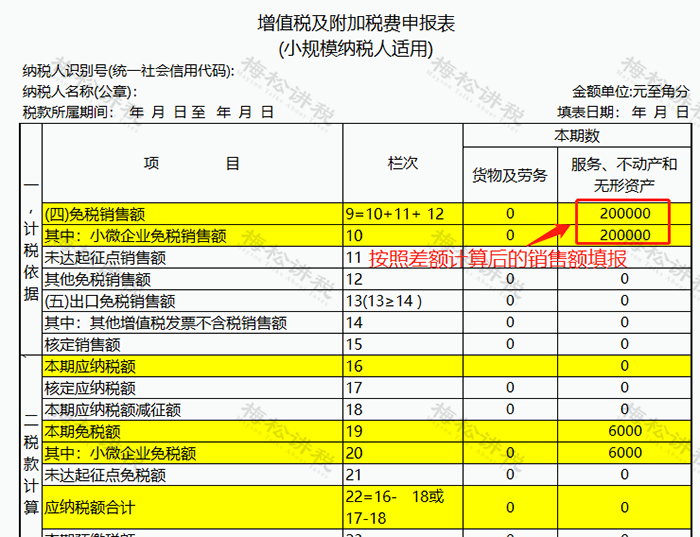

3、扣除不动产销售额未超过30万

例:A公司为按季申报的小规模纳税人,2023年1月份销售服务20万元(不含税),2月销售服务5万元,同时销售不动产50万元,3月份因特殊原因未销售货物,相关业务均未开具专用发票。

主表主要栏次如下:

扣除不动产销售额未超过30万元,可以避免多填一张减免税明细表。

4、差额扣除后销售额未超过30万

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供建筑服务350000元(不含税),开具普通发票,季度支付可扣除的分包款150000元。

主表主要栏次如下:

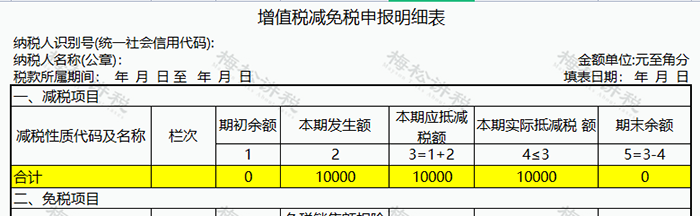

5、季销售额超过30万

例:A公司为按季申报的小规模纳税人,2023年1月-3月提供服务50万元,开具1%普通发票。

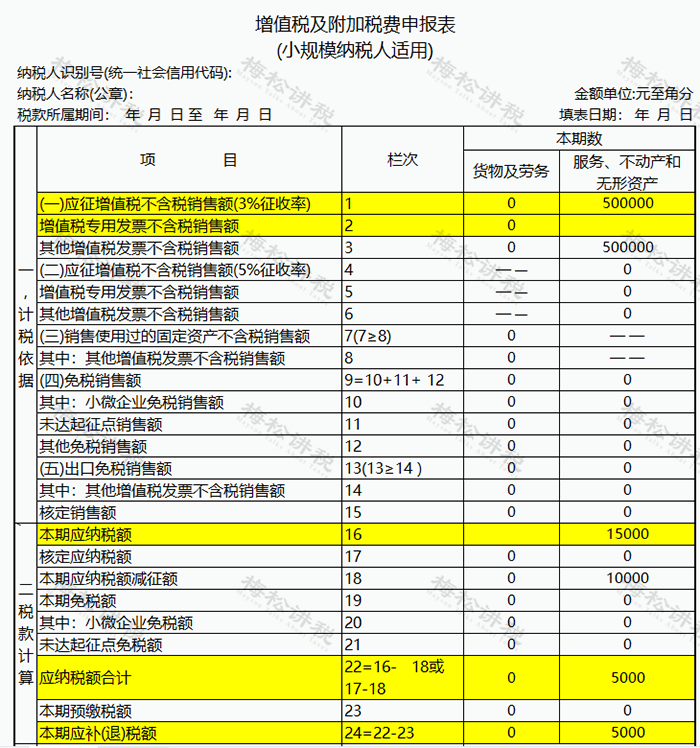

合计月销售额超过10万元的,减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次

减免税申报明细表:

主表主要栏次如下:

05

小规模纳税人

税率及税收优惠问题

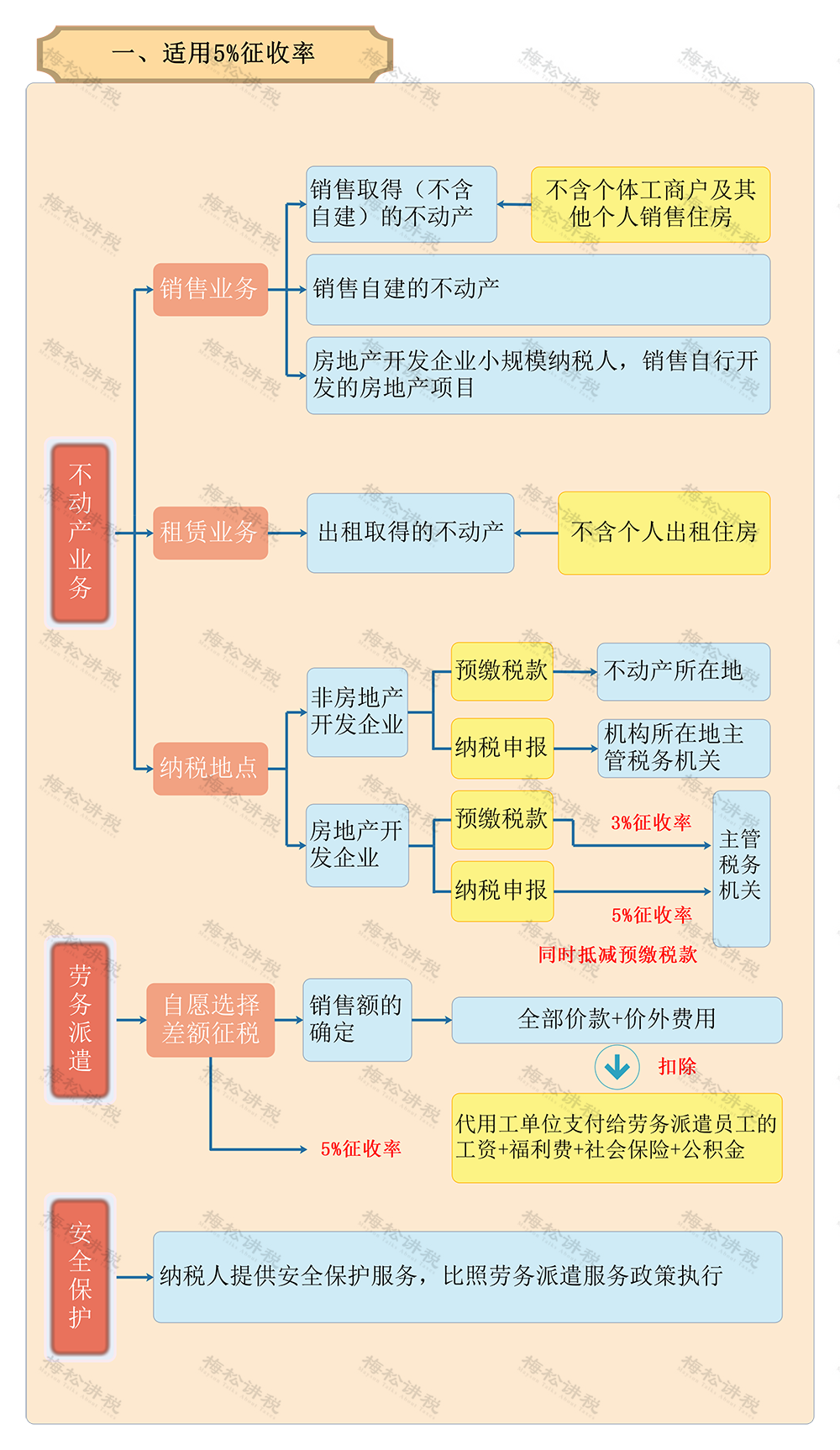

1、适用5%率

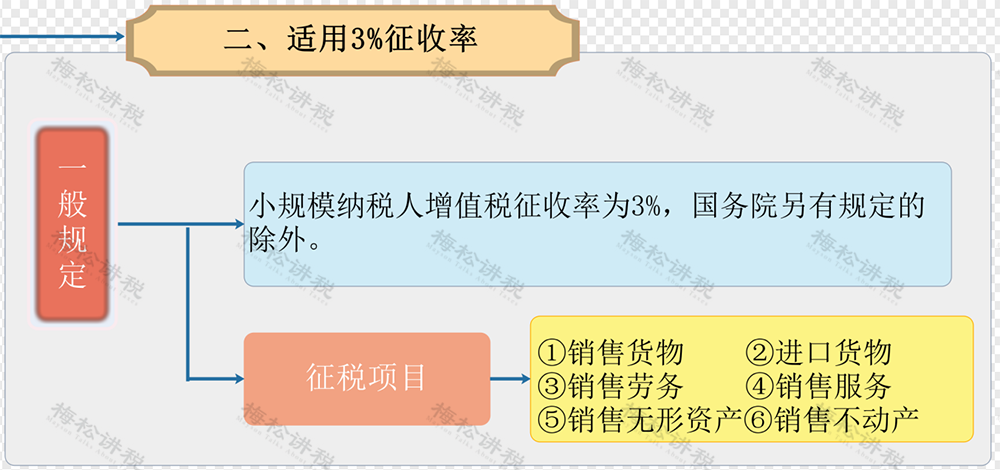

2、适用3%税率

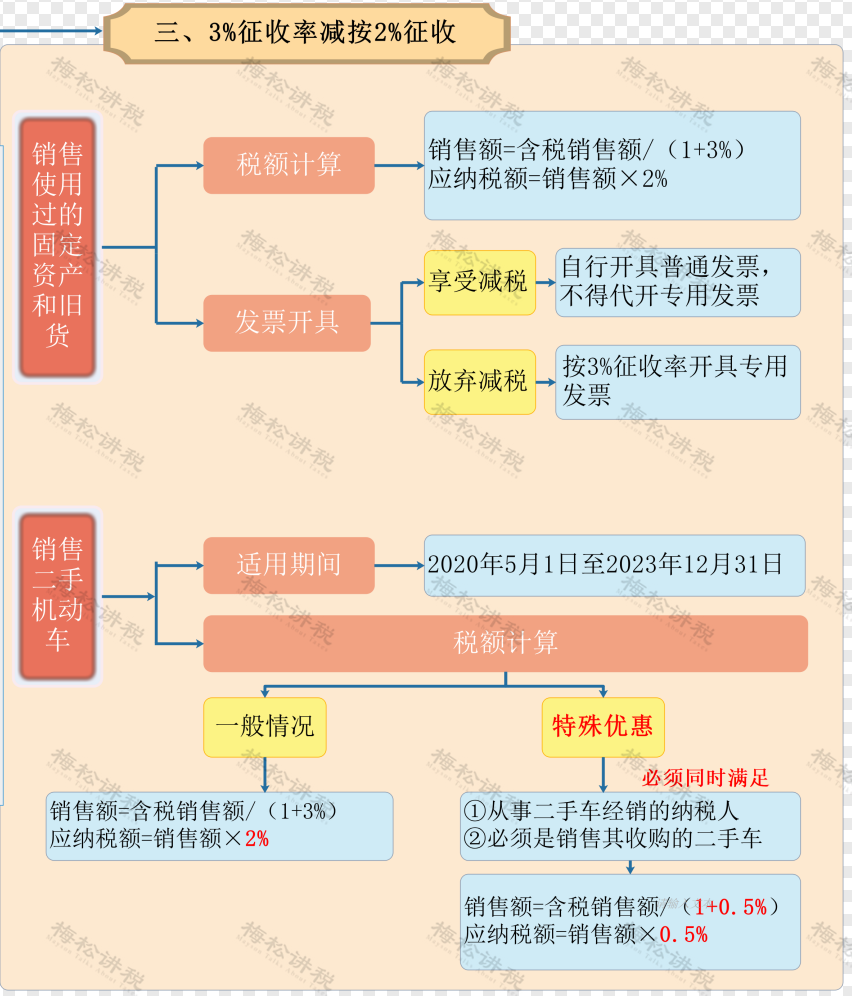

3、3%减按2%税率

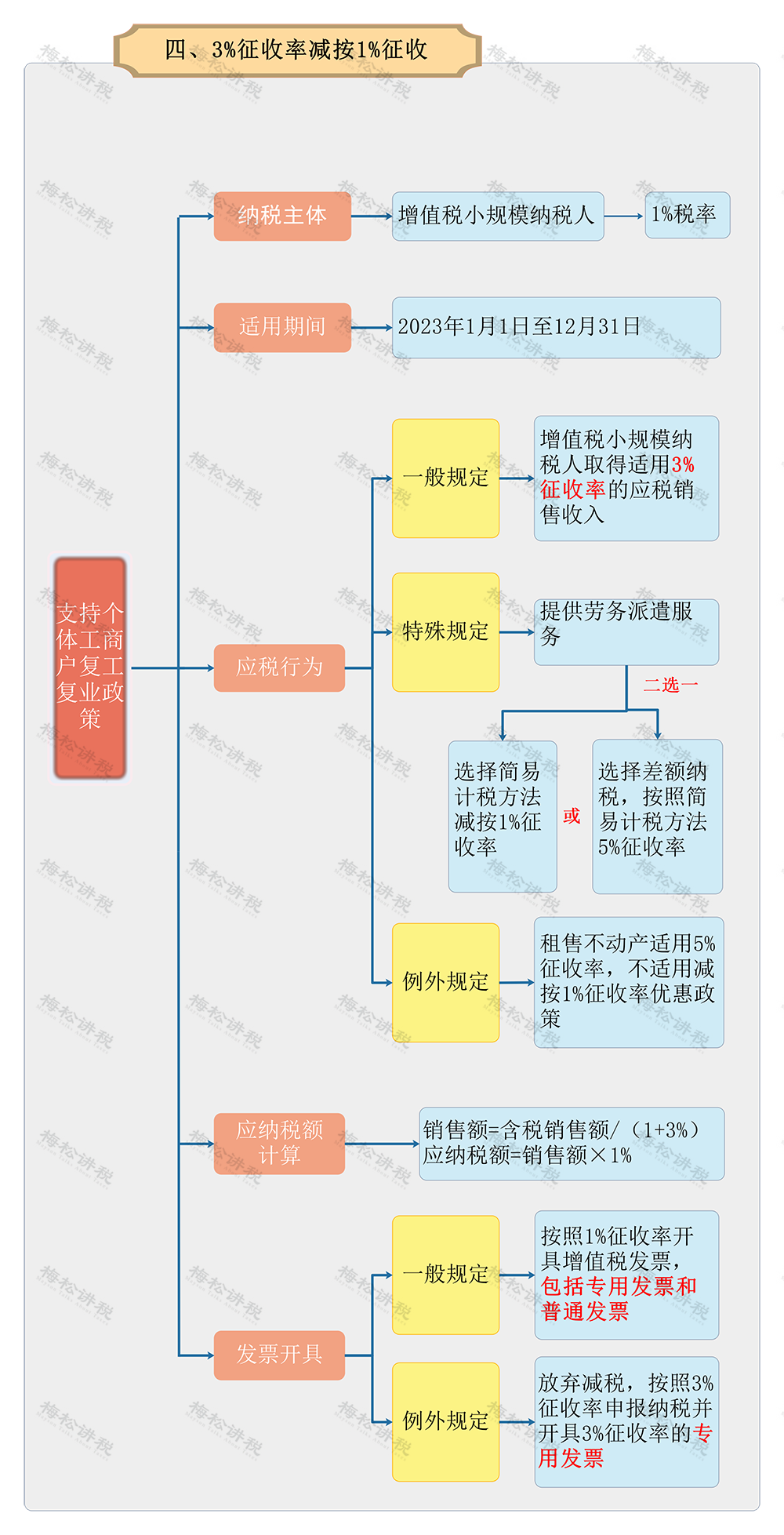

4、3%减按1%税率